Прежде чем перейти к рассмотрению причин, вызвавших европейский долговой кризис, и возможным способам предотвращения подобных кризисов в будущем, следует понять, что он собой представляет. Европейский долговой кризис чаще всего связывается с обвалом евро. Евро объединяет 19 стран, активно использующих его в качестве основной валюты. Можно смело сказать, что после экономического коллапса рынка ипотечного кредитования в США в 2008 году несколько не самых крупных европейских стран, таких как Греция, Португалия, Италия, Ирландия, вплотную подошли к полному экономическому и финансовому краху. Поскольку евро тесно связывает основные экономики Европы и иностранных инвесторов, крах еврозоны может привести к возникновению экономического ущерба в мировом масштабе.

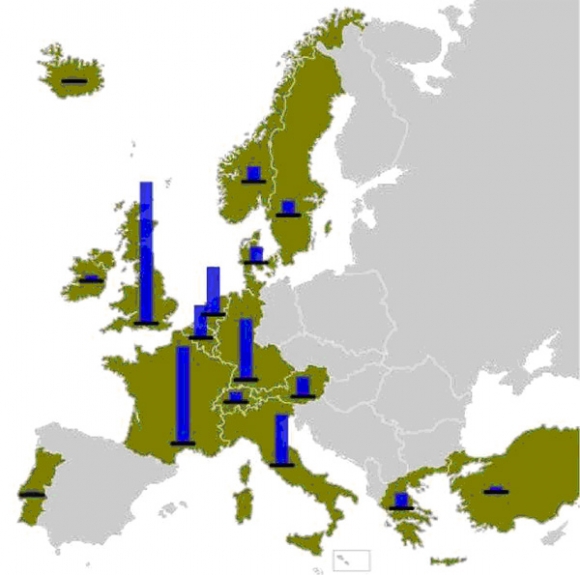

Вопрос первый: насколько Европа была единой изначально? На протяжении всей своей истории Европа оставалась территорией конфликтов. Войны в Европе были привычным делом. Войны за землю, за различные религиозные убеждения – Европа всегда была территорией войн. Кроме того, страны Европы всегда были тесно связанными, но при этом континент оставался разделенным. Несмотря на достаточно свободное перемещение товаров через границы, высокие комиссии при обмене валют и таможенные пошлины затрудняли торговлю между странами Европы и делали ее не слишком привлекательной, что тормозило экономический рост. Как ни парадоксально это звучит, но именно крупнейший военный конфликт в Европе привел к существующему в настоящее время ее объединению. Вторая Мировая война опустошила Европу и привела к тяжелейшим потерям. Так, в Соединенном Королевстве было истрачено более четверти национального благосостояния. По условиям Парижских мирных договоров Италия должна была выплатить 360 000 000 долл. США. Европейская экономика была истощена, и для ее восстановления требовалось принятие радикальных мер. К счастью, США проявили готовность оказать помощь в экономическом восстановлении Европы, предложив так называемый План Маршала. Самым быстрым способом восстановления было вложение денег в развитие торговли, и Америка предоставила 13 миллиардов долларов в качестве финансовой помощи. Основными получателями стали Великобритания (26% от общей суммы), затем Франция (18%) и Западная Германия (11%).

Расходы согласно Плану Маршала в разбивке по странам

Чтобы эти вложения были максимально эффективными, началось снижение тарифов на сталь и уголь, что позволило сталелитейному заводу в одной стране продавать свою продукцию строительной компании в другой. План Маршала был успешным, и Европа начала восстанавливать свои позиции в качестве глобальной экономической силы. Выигравшие от реформы торговли европейские страны пришли к выводу, что благодаря этому успеху объединенная Европа сумеет не только предотвратить в будущем войны на континенте, но и ускорит свой экономический рост. И страны начали продвигаться к осуществлению этой цели. Устранение торговых барьеров еще больше снизило затраты на ведение коммерческой деятельности. После падения Берлинской стены у Европы появилась наконец возможность претворить идею объединения в жизнь. В 1992 году 27 стран подписали Маастрихтский договор, создав тем самым единую Европу. Это существенно упростило трансграничные операции, хотя для того чтобы до конца реализовать эту идею, Европе было нужно решить еще один вопрос, а именно, устранить наличие разных валют. В 1999 году был создан евро, который и решил данную проблему. В начале на евро перешли 17 стран, которые и были названы «еврозоной». Все эти страны перестали выпускать собственную валюту и передали контроль над своей денежной политикой новообразованному Европейскому Центральному банку.

На том этапе казалось, что Европа уверенными шагами идет к успеху, однако именно здесь проявилось важнейшее различие между кредитно-денежной и налогово-бюджетной политикой. Если говорить коротко, кредитно-денежная политика контролирует денежную массу в обращении и объем денежных средств в экономике, а также процентную ставку по заемным средствам.

В рамках налогово-бюджетной политики контролируется объем денежных средств, который власти могут собрать в виде налогов, а также принимаются решения о бюджетных расходах за счет полученных налогов или заемных средств.

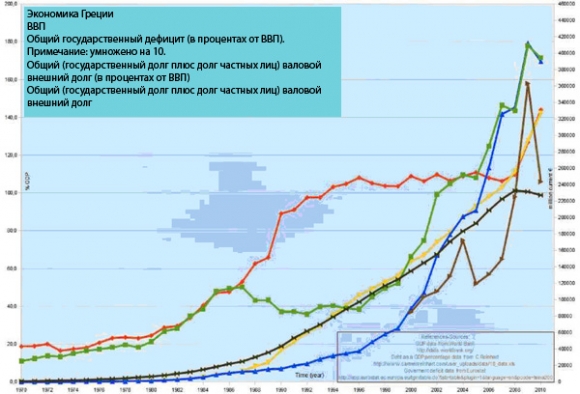

С точки зрения логистики страна может потратить ровно столько средств, сколько она собирает в форме налогов. Чтобы иметь возможность потратить больше, правительству приходится занимать. Это известно как «дефицитное расходование средств». Чтобы более подробно описать последствия кризиса и его возникновение, я буду использовать в качестве примера Грецию, с учетом той огромной роли, которую она сыграла в этом кризисе. До перехода на евро небольшие и менее надежные экономики, такие как греческая, платили большие проценты за заемные средства, и могли занимать только определенные, достаточно ограниченные и контролируемые суммы, так как кредиторы, будь то страны, не входящие в ЕС, как, например, США, или частные фирмы, предоставляя кредиты на слишком большие суммы, не чувствовали себя уверенно, ввиду отсутствия стабильности в экономиках такого небольшого масштаба (по сравнению, например, с германской экономикой). Однако после того как эти страны стали частью единой кредитно-денежной политики еврозоны, кредиторы стали более сговорчивыми, и Греция получила возможность занимать суммы, которые ранее были для нее недоступны. Кроме этого, значительно снизились ставки по кредитам. Вместо 18% они смогли теперь занимать средства под такие же невероятно низкие ставки в 4%, как и Германия. Это стало возможно, потому что членство в еврозоне практически равнозначно наличию доступа к общему кредитному банковскому счету, поэтому если небольшая страна вроде Греции занимает деньги и не может выплатить долг, то крупные экономики, такие как Германия, должны подключиться и фактически оплатить чужой счет. Подобные ожидания от более крупных экономик возникают в результате того, что все страны еврозоны связаны сейчас единой валютой и невмешательство создает опасность для всех тех, кто привязан к этой валюте. С экономической точки зрения это можно сравнить с обоюдоострым клинком.

Появились в изобилии дешевые кредиты, и Греция вместе с другими европейскими странами получила возможность изменить свою налогово-бюджетную политику в сторону стремительного роста расходов, финансируемых за счет новых заемных средств. Греция и другие небольшие европейские государства, такие как Португалия и Италия, начали расходовать средства с огромным дефицитом. Это использовалось прежде всего в качестве политического инструмента, помогая политикам, обещавшим новые рабочие места, повышение уровня пенсий и предоставление других государственных услуг, получать большинство голосов. Все это, естественно, оплачивалось за счет заемных средств, в результате чего Греция, Португалия, Италия и ряд других более мелких стран накопили огромные долги, которые они успешно продолжали выплачивать, привлекая все новые заемные средства. Это превратилось в этакую «удавку» – чем дольше продолжалось заимствование, тем больше росли расходы в несбалансированной налогово-бюджетной политике. В Испании и Ирландии дешевые кредиты были направлены на рост рынка ипотечного кредитования (по аналогии с США). По мере роста кредитования увеличивался долг, потому что экономики Европы все больше и больше вкладывали средства друг в друга. Так, банки Германии могли кредитовать французские компании, которые в свою очередь предоставляли средства испанским компаниям. Каждый раз, когда выдавался кредит, кредитующие/заимствующие страны становились все более связанными финансовыми обязательствами и все более зависимыми от страны, у которой они заимствовали средства или которой давали в долг. Вне всякого сомнения, ведение коммерческой деятельности упростилось, что и предусматривалось изначально при образовании Европейского Союза, однако это также означало, что Европу ждет та же злая участь – как я уже упомянул выше, крах рынка ипотечного кредитования в США вызвал кредитный кризис по всему миру, что, в свою очередь, положило конец любым заимствованиям.

Именно тогда и проявился обратный эффект изменения налогово-бюджетной политики Греции, причем не только для экономики самой этой страны – это изменение повлияло на экономическую стабильность всей еврозоны. Греция не могла больше оплачивать все созданные ею новые рабочие места, не могла возвращать заимствованные средства, и гасить таким образом старые долги.

На фоне того, что большинство стран Европы оказалось вовлеченными в безудержную трату заемных средств, должен был появиться кто-то, кто расплатится по счетам, иначе пострадали бы все страны еврозоны. Страны, на которые пришлась большая часть долга, оказались наименее способными его погасить. Все стали посматривать на Германию в надежде на оказание ею финансовой помощи.

Будучи сильнейшей экономикой Европы, Германия была вынуждена действовать, в противном случае она рисковала валютой, на которой основывался ее новый экономический успех. Германия согласилась помочь Греции, однако сделала это на собственных условиях. Было реализовано то, что назвали «мерами жесткой экономии». Их появление было обусловлено двумя причинами: предотвратить в дальнейшем возможность возникновения подобных ситуаций и обеспечить грамотное использование средств для того, чтобы финансовая помощь была успешной. Меры жесткой экономии предусматривают сокращение государственных расходов, уменьшение количества рабочих мест, а в некоторых случаях – повышение налогов. Меньше заимствовать и выплачивать больше долгов. На первый взгляд это казалось простым и эффективным решением – в экономическом смысле так оно и есть, но с человеческой точки зрения, ничего хуже для любого правительства быть не может. Меры жесткой экономии предусматривают снижение государственных расходов, однако когда тот, кто тратит больше всего средств в стране, а именно правительство, начинает сокращать расходы, население теряет рабочие места, льготы, пенсии. Люди ожесточаются, и на улицах начинаются беспорядки. Потеря работы воспринимается как сильное политическое давление, и одним из действующих факторов становится эмиграция.

Хуже всего то, что режим жесткой экономии в конечном счете не позволяет стране погасить все свои долги. Одновременно с сокращением рабочих мест снижается общий доход государства. Налоги взимаются как процент от дохода, и когда снижается доход, то и снижаются налоговые поступления, а это, в свою очередь, означает, что страна по-прежнему не может погасить все свои долги.

Тем не менее, Германия должна применять еще более жесткие меры экономии, чтобы Греция не объявила дефолт. Несмотря на то, что экономика Греции, как и экономики других больших должников, не являются крупными экономиками, все они находятся в еврозоне и взаимосвязаны через схемы заимствования и кредитования, и за объявлением Грецией дефолта могут последовать дефолты Испании, затем Италии, затем Ирландии, затем Франции, Германии – всей Европы. Из-за инвестиций в иностранной валюте и наличия огромных капиталов, которые хранятся в швейцарских банках, весь мир находится перед угрозой экономического коллапса. Страны–должники получили заемные средства от банков, инвесторов и правительств других стран по всей Европе. По мере того как страны–должники приближаются к дефолту, каждый, кто одолжил им деньги, становится слабее. И каждый, кто одолжил деньги этими кредиторам, также экономически ослабевает. И так далее, и тому подобное. Меры жесткой экономии недостаточны, так как они являются решением на краткосрочную перспективу. Скажем, даже если этот кризис будет преодолен, и Греция будет спасена, ничто не помешает ей управлять своей экономикой так же, как и прежде. Даже во время кризиса Украина пыталась вступить в еврозону по тем же самым причинам. Президент пообещал рост рабочих мест, повышение пенсий – все то, чего он мог добиться только лишь с помощью заимствований в еврозоне по примеру Греции, создавая тем самым новые риски для европейской экономики. Поэтому именно Европе нужно было действовать – или единая кредитно-денежная и налогово-бюджетная политики, или ничего.

Единая налогово-бюджетная политика предполагает создание центрального налогово-бюджетного союза, стоящего над кредитно-денежным союзом, в результате чего страны еврозоны должны будут делегировать суверенные права более высокой, избранной власти. Это будет означать превращение Европы в Соединенные Штаты Европы. Налогово-бюджетный союз мог бы снизить государственные затраты, определяя, сколько средств каждое правительство сможет занимать и предоставлять в качестве заимствований. Такой союз позволил бы контролировать экономику таким образом, чтобы не рисковать стабильностью евро в пользу одной страны. Практически, это социализм на международном уровне – именно поэтому это такое непопулярное предложение.

Культурные различия являются одной из важнейших причин, объясняющих, почему страны так противятся этому решению. Давайте еще раз сравним Германию с Грецией. После гиперинфляции, возникшей по окончании Первой Мировой войны, Германия была сильно измотана инфляцией, которая заставила ее очень аккуратно относиться к вопросам заимствования и кредитования. Такое мировоззрение также поддерживается населением, которое в целом настроено на усердный труд и особенно не рассчитывает на государственные льготы и пенсии. Они также исправно платят свои налоги, и властям не приходится обеспечивать соблюдение налогового законодательства так, как во Франции или Италии. У греков ментальность совершенно иная. Они с удовольствием получают государственные льготы, пенсии в раннем возрасте, и высокооплачиваемые бюджетные должности. Греция также известна тем, что не собирает большую часть своих налоговых поступлений. Так было всегда, однако переход на евро лишь усугубил проблему.

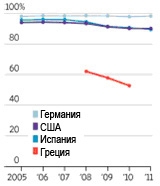

Задолженность по налогам

Объем собранных налогов в Греции почти равен объему несобранных

Доля собранных налогов

Примечание: данные по Греции за 2005-2007 и 2011 гг. недоступны.

Источник: ОЭСР

THE WALL STREET JOURNAL

Если идея создания налогово-бюджетного союза будет реализована, то существует два способа успешного управления таким союзом. Первый – незамедлительное принятие строгих мер для всех участвующих стран. Это означает, что каждая страна должна смириться и согласиться с тем, что общее состояние евро важнее, чем потребности отдельно взятой страны. Это несомненно вызовет сокращение рабочих мест, но со временем произойдет их восстановление благодаря росту инвестиций в более ценную и более стабильную евровалюту. Будут беспорядки и протесты, а некоторые страны, особенно такие как Греция, могут захотеть выйти из Евросоюза, несмотря на то что очень жесткий подход в конечном итоге прибавит силы всей европейской экономике. Однако существует и другой подход: налогово-бюджетный союз может скорректировать кредитование и заимствование по каждой стране в индивидуальном порядке, давая таким странам как Греция больше заемных средств, чем, скажем, Германии, и переливая капитал из крупных экономик в более мелкие, чтобы они смогли снова встать на ноги за счет таких стран, как Франция и Германия. Из-за этого иностранным инвесторам рано или поздно придется уйти, потому что деньги, вложенные ими во Франции, могут быть освоены, например, в Греции, что приведет к снижению их чистого дохода от инвестиций, но поможет небольшим экономикам еврозоны, правда за счет самого евро. Так каким же будет следующий шаг Европы?